机器视觉通过光学装置和非接触式传感器能够实现人眼可及和不可及的功能,并广泛应用于识别、测量、定位、检测等场景,相较人眼拥有高效率、高精度以及基本无人化等优势。在中国劳动力质量和成本逐渐升高,企业不断尝试转型以逐渐淘汰落后生产方式的背景下,借助机器视觉等AI技术摆脱人工劳动的低效和不稳定,实现提质、降本、增效,已成为制造业的共性需求,机器换人大势所趋。在此背景下,我区应加快在机器视觉产业中“补短链,壮长链”,提高机器视觉技术在各行业的渗透作用,推动我区经济高质量发展。

一、我国机器视觉行业发展现状与趋势

(一)我国机器视觉市场持续增长,快速向3D机器视觉升级

机器视觉在我国起步较晚,但发展速度较快。根据中国机器视觉产业联盟数据显示,我国机器视觉行业销售额从2015年的31亿元增长至2018年的84亿元,并于2019年首次突破百亿(103亿元),增速超过20%。随着自动化的普及和深入,我国的机器视觉行业迎来较强的发展机遇,正在成为世界发展较为活跃的地区之一,截至2021年底,中国机器视觉企业已达854家,其中国产机器视觉品牌已超400家,涉及上游、中游、下游或相邻结合产业链的企业。3D视觉是机器视觉的发展趋势。目前机器视觉主要以二维图像分析和识别为主,伴随5G、AI等技术的发展,机器视觉将从2D向3D升级。高工机器人产业研究所(GGII)数据显示,2021年,我国机器视觉市场增长超45%,其中2D视觉市场规模约为107.8亿元,3D视觉市场约为11.51亿元(增速超过100%)。此外,相关研究显示,至2025年我国机器视觉市场规模将达到415.92亿元,其中3D视觉市场规模将达到104.35亿元。

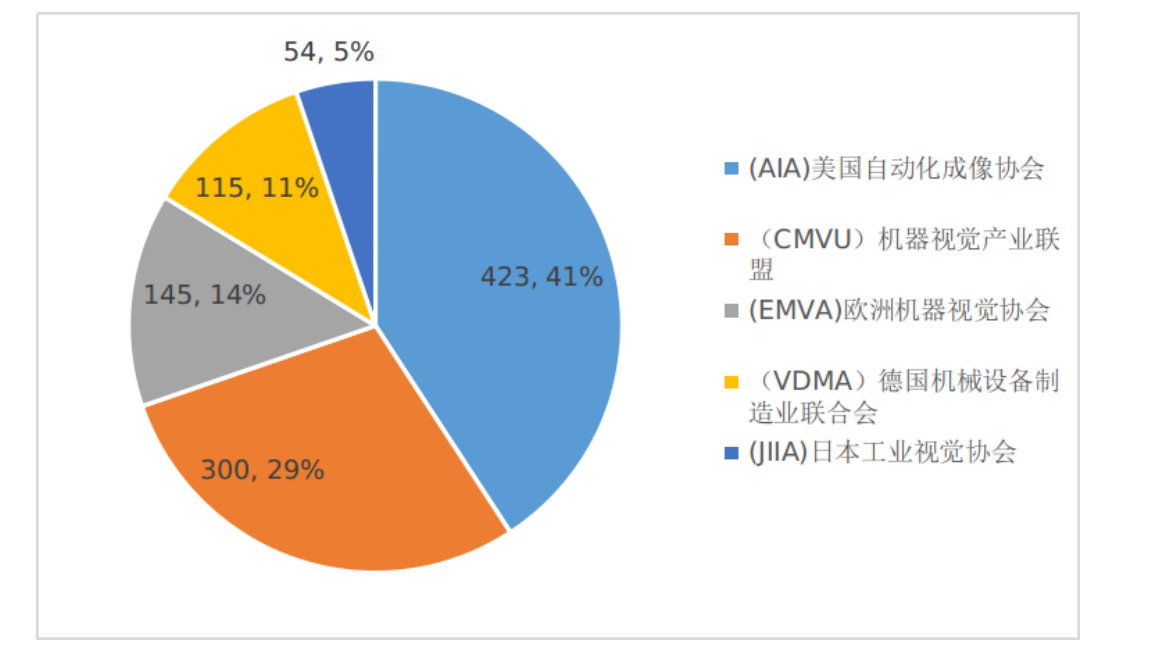

(二)产业联盟规模位居全球第二,优质资本看好智能制造赛道

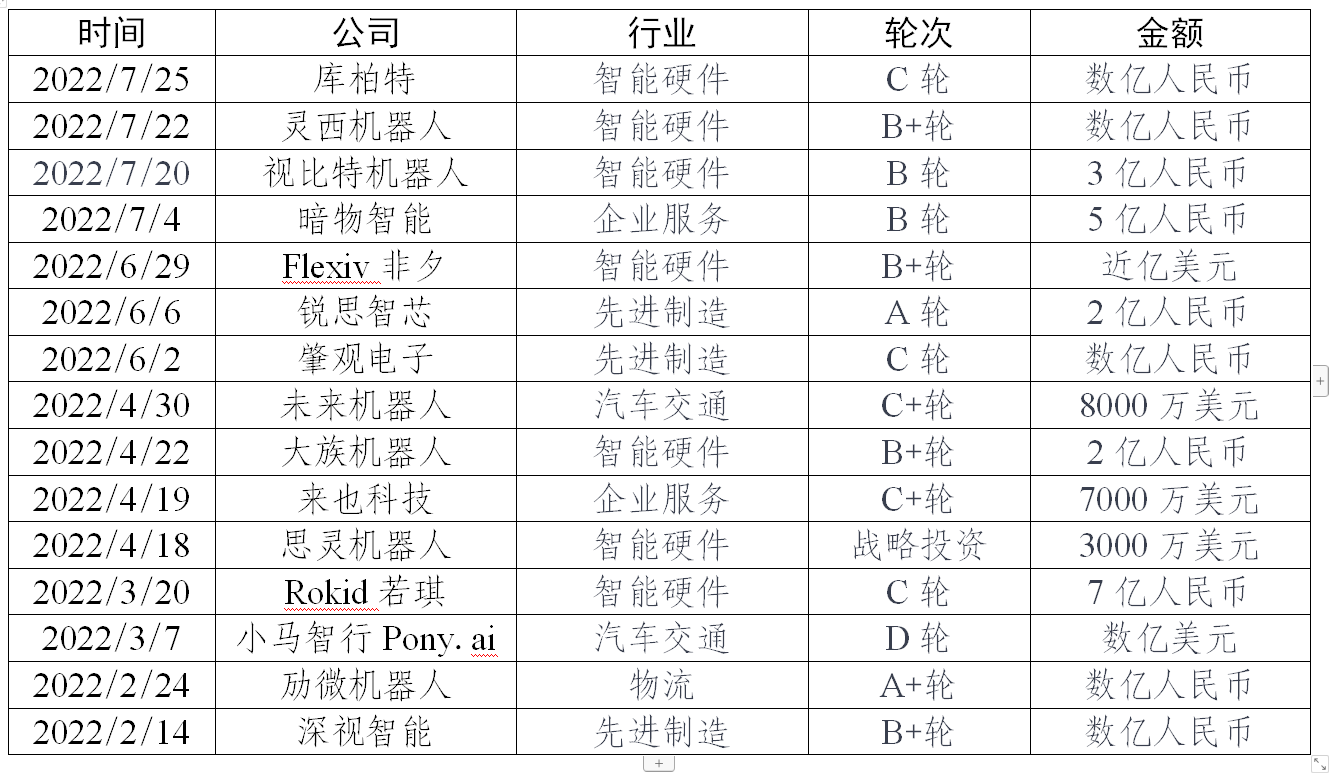

产业联盟作为一种重要的产业组织形式,对产业发展、企业成长特别是高新技术企业的快速成长具有重要意义。产业联盟的建设发展有助于会员企业优势互补、拓展发展空间、提高产业或行业竞争力等[ 来源:MBA智库百科]。截至2022年初,机器视觉产业联盟CMVU、美国自动化成像协会AIA、欧洲机器视觉协会EMVA、日本工业视觉协会JIIA以及德国机械设备制造业联合会机器视觉分会VDMA共计拥有企业会员1037家,其中我国机器视觉产业联盟拥有企业会员300家,数量仅次于美国自动化成像协会的423家排在第二位(图1)。此外,2022年1—8月,我国在机器视觉领域共计完成投融资事件54个,其中投融资规模在亿元以上的有15件,且主要是智能硬件与先进制造业领域,智能制造领域将是机器视觉行业最火热的赛道之一(表1)。

图1 各国(地区)机器视觉产业联盟企业会员数量及占比

表1 2022年1—8月我国机器视觉领域亿元以上投融资情况

二、机器视觉产业链构成与中外竞争格局

机器视觉产业链首先是上游的光源、工业相机、镜头、采集卡等核心零部件以及图像处理软件,其次产业链中游可分为系统集成商和整机集成商,最后产业链下游则是机器视觉各领域的应用。目前在我国机器视觉系统成本构成上,上游零部件及软件开发占据。GGII数据显示,2021年中国机器视觉各核了80%的比例,是产业链中绝对的核心环节心部件的国产化份额均超过70%,其中光源国产化率达90%以上、镜头的国产化率80%左右、工业相机国产化率超70%。

(一)我国在上游的部分零部件具备竞争优势,软件环节亟待国产化突破

光源是影响机器视觉系统成像质量的关键因素之一。目前机器视觉使用的光源主要有LED、卤素灯及氙气灯等,其中LED光源凭借其节能、使用寿命长、响应速度快等在综合性价比上的优势,成为行业最常用的光源。在我国,视觉照明技术已比较成熟,光源成为机器视觉产业链中国产化程度最高,竞争最为充分的环节(表2)。

表2 我国机器视觉领域光源行业代表企业

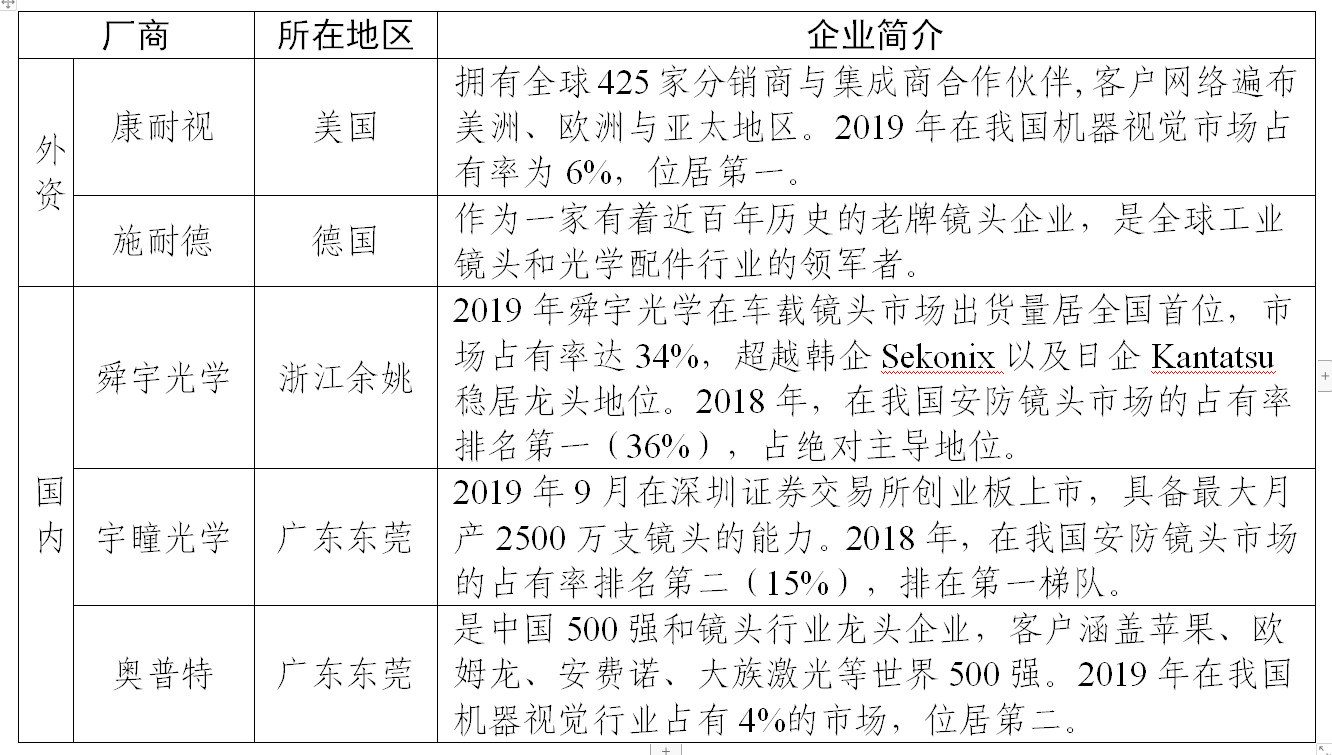

镜头是机器视觉最关键的成像部件,其质量直接影响机器视觉的整体性能。工业镜头相比普通镜头要求有更高清晰度以及光谱透射能力。我国镜头供应商从中低端市场切入,凭借高性价比形成一定竞争优势,随着行业快速发展,目前在高端市场我国虽依赖于进口,但我国企业在个别细分领域(如车载镜头、机器视觉)已处于领先地位,国产替代产品不断从中低端向高端领域渗透(表3)。

表3 我国机器视觉领域光学镜头行业代表企业

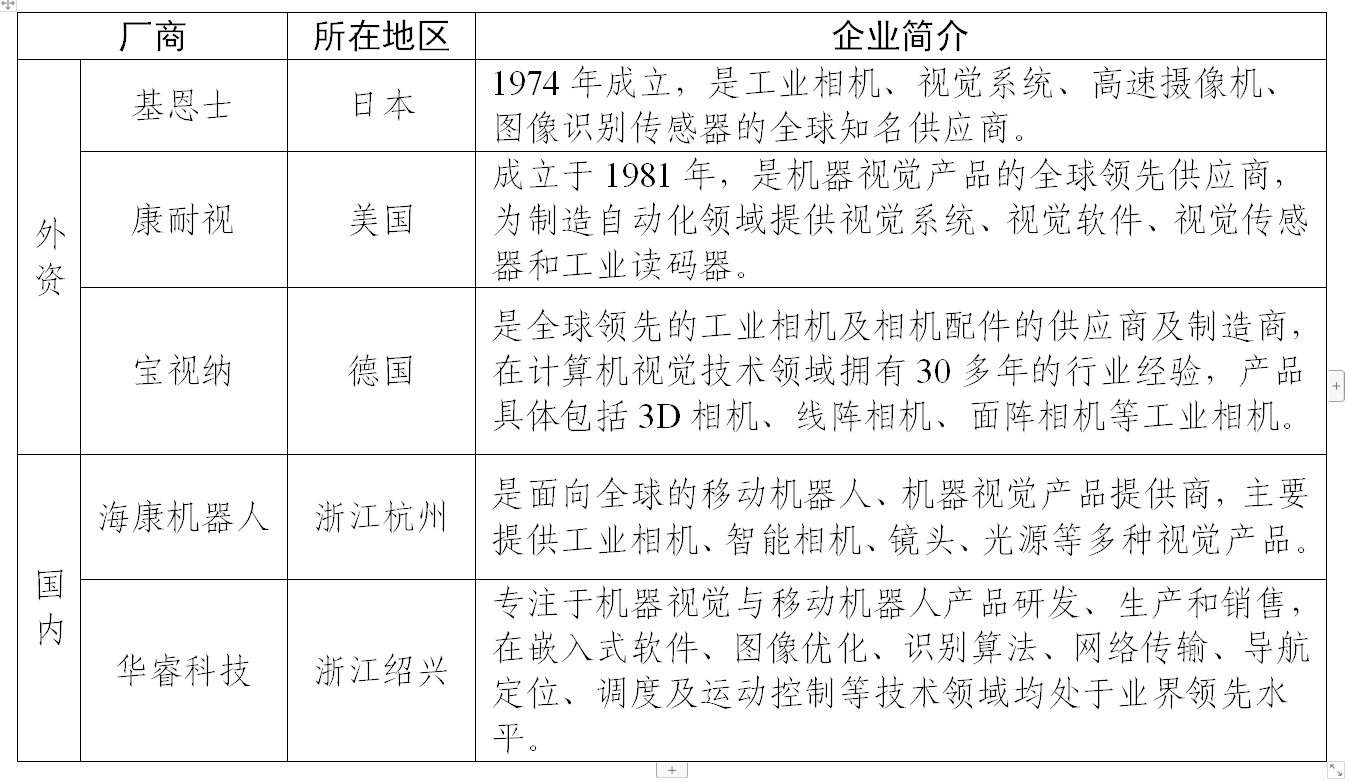

工业相机将光信号转化为有序的电信号,再将电信号转送至处理器以实现对图像的识别、分析及处理。行业对工业相机的要求是更高的传输力、抗干扰能力以及更稳定的成像能力。由于我国工业相机起步较晚,目前主要以代理基恩士、宝视纳等外国品牌为主,高速、高分辨率的高端相机产品严重依赖进口,而我国自主研发的一批工业相机集中布局于中低端市场,处于快速追赶行业领先阶段(表4)。

表4 我国机器视觉领域工业相机行业代表企业

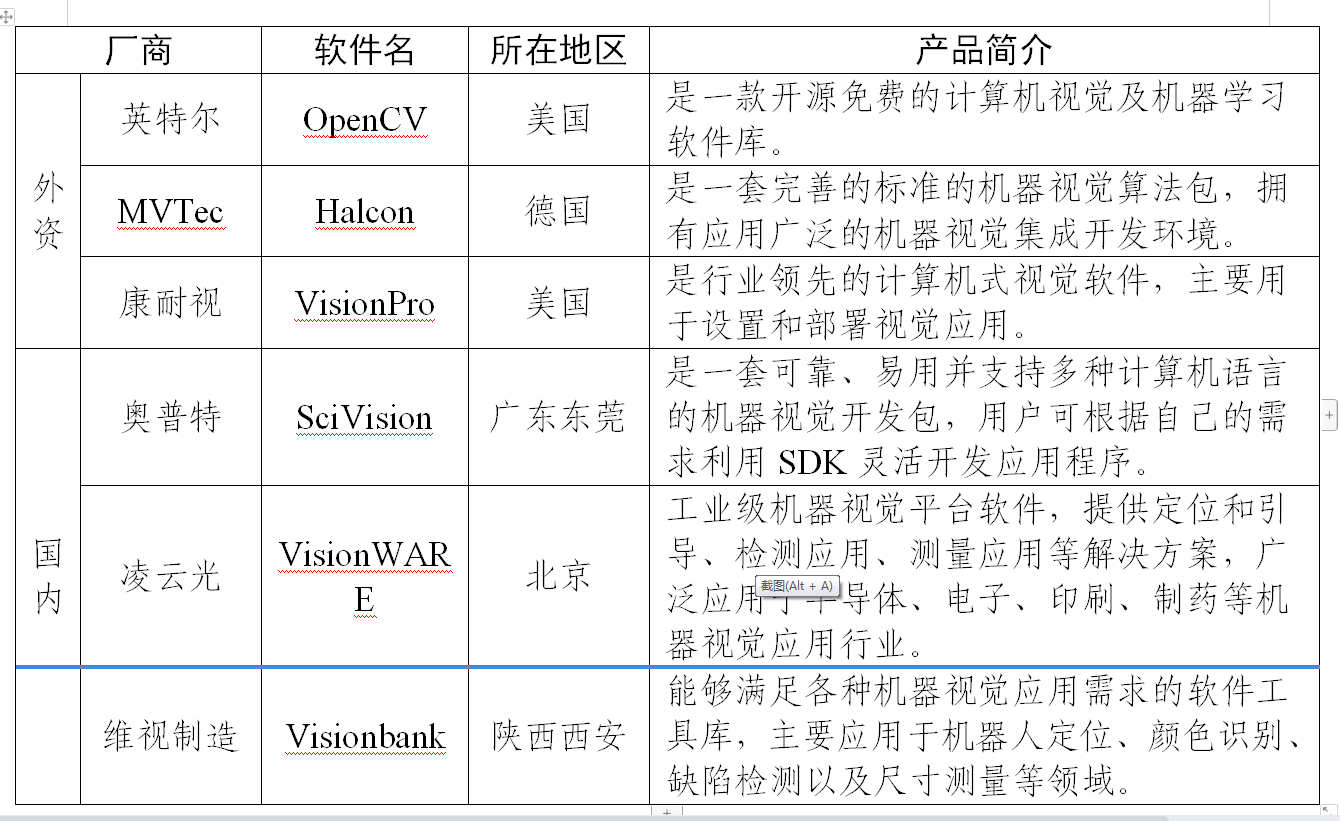

图像处理软件是机器视觉系统的“大脑”,通过图像处理算法完成对被测物的识别、定位、测量、检测等功能。机器视觉图像处理软件一般分为包含大量处理算法的工具库(使用对象为设备商、集成商)以及为实现某些功能的特定应用软件(主要供最终用户使用)。图像处理软件在我国起步较晚,目前主要受美、德两国垄断,软件相应的底层算法也主要由美国、德国、加拿大等国家主导。我国布局机器视觉软件环节并形成自研开发能力的企业有奥普特等行业领先,以及凌云光、维视制造等快速崛起的后发企业(表5)。

表5 我国机器视觉领域图像处理软件行业代表企业

(二)中游集成企业群体不断扩大,3D视觉产品、视觉系统等行业进入发展快车道

中游包括整机装备集成商和软件系统服务商构成。中游企业通过面向上游零部件制造商或下游用户,提供硬件集成、软件服务等解决方案。我国在该环节的代表性企业有苏州天准科技股份有限公司、凌云光技术股份有限公司、博众精工科技股份有限公司、瑞科智能科技有限公司、苏州矩子智能科技有限公司以及上海视谷图像技术有限公司等。有关数据显示,2016—2019年,我国机器视觉市场产品销量中增长率最高的产品为3D视觉产品(增长率602%),其次是视觉系统、智能嵌入系统、软件等增长率在300%以上的机器视觉软件产品,光源(43.5%)、工业相机(27.4%)、采集卡(14%)等集成硬件产品仍保持一定增长。

(三)下游应用广泛解锁,技术不断向工业领域渗透

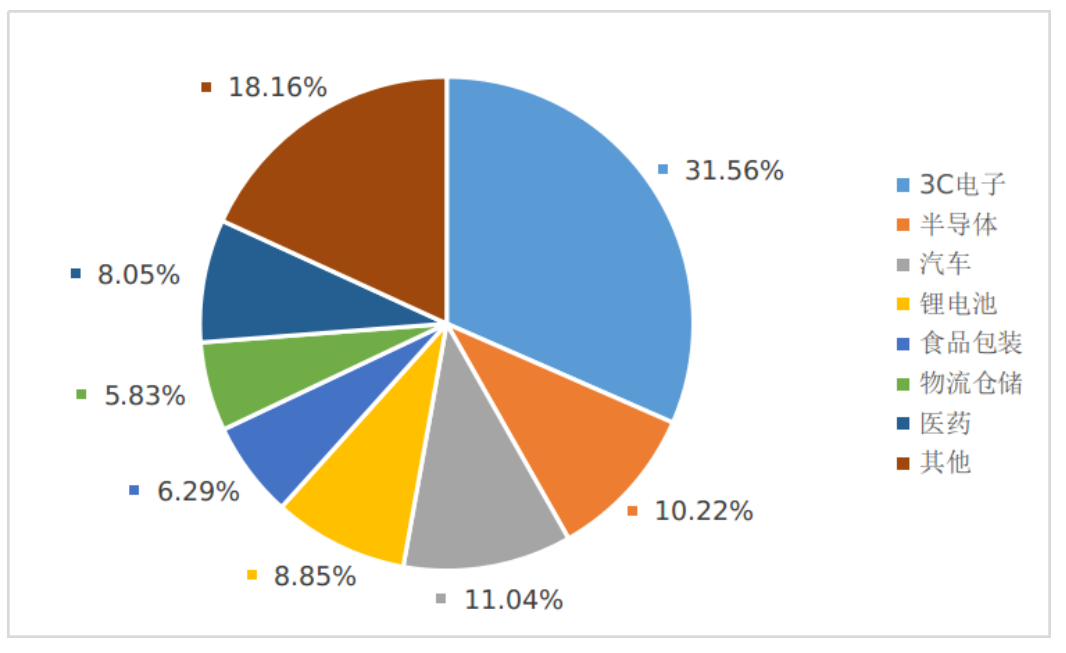

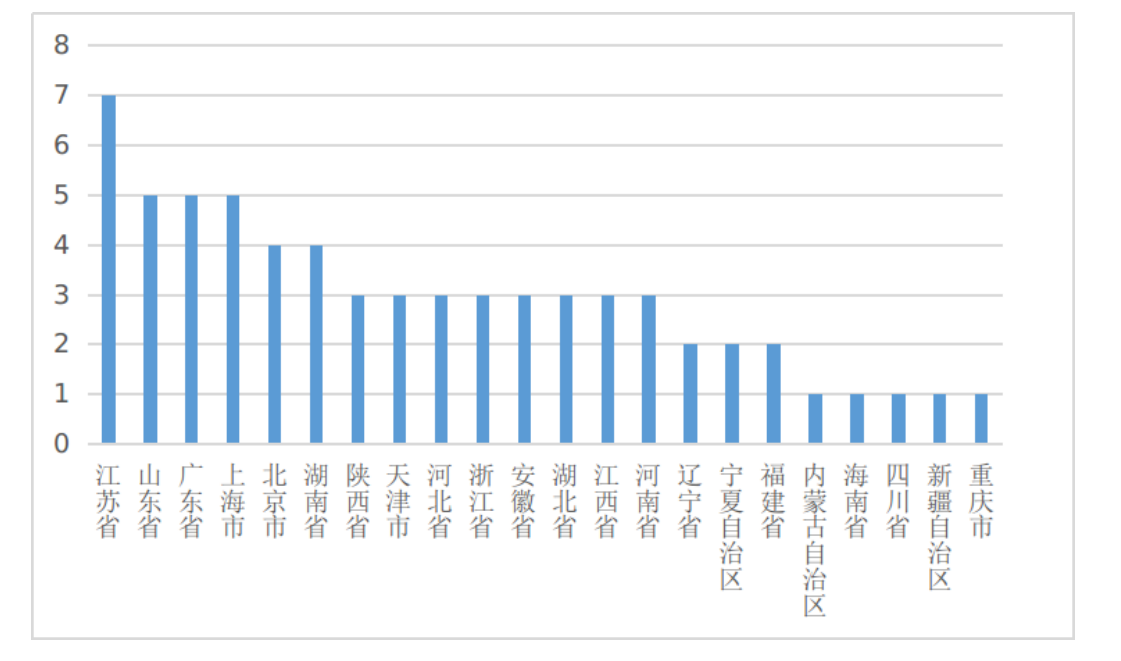

下游环节指机器视觉设备及服务所覆盖的应用领域,包括电子制造、汽车制造、半导体、锂电、光伏、生命科学、物流、印刷、交通等行业。从应用场景行业分类看,电子制造业是机器视觉应用最重要的领域。目前我国机器视觉技术已广泛应用于半导体、机器人、汽车制造、制药、食品包装、电子等众多领域中,2021年我国机器视觉应用最多的领域是3C电子行业(计算机、通讯以及消费电子产品),其次是汽车、半导体、锂电池、医药等行业(图2)。其次,相关研究认为,近年来机器视觉市场规模的增量空间主要来自于对工业领域的渗透,目前我国机器视觉在工业领域的总体渗透率约为5%,尚存海量潜在发展空间。同时锂电行业2021年对机器视觉需求增长明显,预计未来5—10年锂电将会是机器视觉主要增长的拉动引擎之一[ 高工机器人网《机器视觉赛道持续升温 锂电产业成为掘金新大陆》]。从应用成效的分布情况来看,根据国家工业和信息化部公示的2021年度智能制造示范工厂揭榜单位和优秀场景名单,江苏省是将机器视觉技术赋能融合进制造行业的我国领先省份,其次是山东、广东、上海等省市(图3)。目前江苏省的中天科技精密材料有限公司、中建材(宜兴)新能源有限公司、力神电池(苏州)有限公司以及江苏康缘药业股份有限公司等企业以智能在线监测应用场景将机器视觉技术赋能于先进制造、建材、锂电、制药等领域。

图2 2021年我国机器视觉应用市场细分情况

图3 2021年机器视觉相关智能制造示范、优秀案例在各地分布情况(单位:件)

三、广西机器视觉产业链发展情况与存在问题

通过绘制广西机器视觉产业链图谱,分析得出以下几个我区机器视觉产业链发展情况与存在问题(图4)。

图4 广西机器视觉产业链图谱

(一)上游光源、相机等硬件环节短链现象凸显,镜头、软件环节缺乏龙头企业

一是我区在机器视觉光源、工业相机等环节缺乏本土自有产品。目前我区从事机器视觉光源制造的供应商仅南宁富联富桂精密工业与桂林市迈特光学仪器两家企业,且光源的制造供应仅占企业经营范围的一小部分。同样在工业相机制造供应环节仅有广西惠科精密智能科技、桂林智神信息技术两家广西企业,随着机器视觉市场规模的不断提高,广西在这两个领域培养发展本土核心产品仍有较大的发展空间。二是广西在镜头与软件环节缺乏行业龙头。在镜头领域,除南宁富联富桂精密工业有限公司以外,我区从事该行业的主体主要以注册资本在100—3000万元的小微企业为主。在软件环节,除去作为行业领先的数字广西集团,其他从事图像处理软件开发的南宁慧视科技有限责任公司、广西慧航测绘地理信息有限公司、广西中科云创智能科技有限公司等企业的注册资本在200—500万元以内,属于小微企业或科技型中小企业,在镜头与软件领域广西的代表性企业严重缺乏行业领先的龙头企业。

(二)中游环节具备良好能力支撑基础,智能视觉设备的发展仍在起步阶段

视觉系统需要AI算法与算力服务等能力平台作为支撑,在中国东信公司、数字广西集团、粤桂云大数据集团、五象云谷公司以及广西计算中心公司等云计算、AI+大数据行业领先的支撑之下,以广西交科集团为代表的我区企业在机器视觉系统开发领域快速发展。而在智能设备环节,由于广西在机器视觉上游硬件环节存在明显短链的问题,目前我区在智能设备集成环节仍处于初步发展阶段,整机集成企业以桂林汉璟智能仪器有限公司、广西柳州联耕科技有限公司、桂林量具刃具有限责任公司以及广西咪付投资有限公司等小微企业为主。

(三)下游应用场景广阔,在各行各业的渗透率不断提升

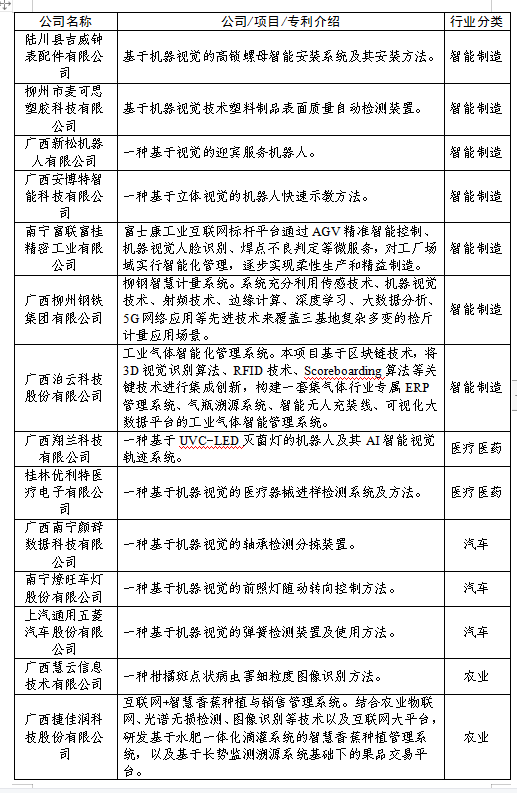

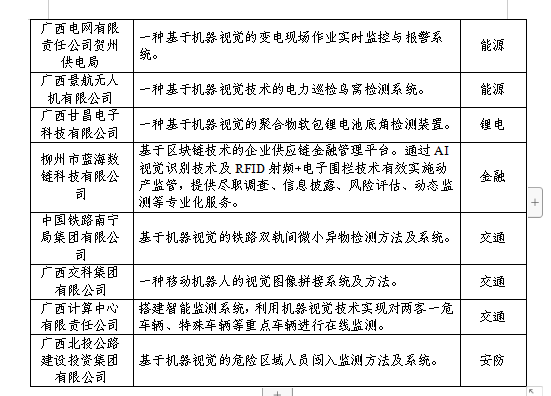

目前我区机器视觉相关应用场景集中于智能制造领域,其次是汽车、智慧交通行业,在能源、锂电、智慧农业、安防、医药健康、金融等领域的应用场景也进行了初步的探索(表6)。在智能制造领域,南宁富桂精密工业有限公司在其自主研发的富士康工业互联网标杆平台中,通过AGV精准智能控制、机器视觉人脸识别、焊点不良判定等微服务,对厂区实行智能化管理,逐步实现柔性生产和精益制造。广西柳州钢铁集团有限公司通过建设柳钢智慧计量系统项目,充分利用传感技术、机器视觉技术、边缘计算、深度学习、大数据分析、5G网络应用等先进技术,覆盖三基地复杂多变的检斤计量应用场景,实现所有计量现场无人值守,最大限度的降低人为操作的环节及现场工作安全隐患。在智慧农业领域,广西捷佳润科技股份有限公司针对香蕉这一我区主要经济作物,结合农业物联网、光谱无损检测、图像识别等技术以及互联网大平台,研发基于水肥一体化滴灌系统的智慧香蕉种植管理系统,为果品交易提供果品品质的图像识别与生产数据溯源,为果品交易提供坚实的依据,提高农产品的流通效率以及降低流通成本。在智慧交通领域,广西计算中心有限责任公司在高速公路应急服务管理平台中搭建智能监测系统,利用机器视觉技术实现对两客一危车辆、特殊车辆等重点车辆进行在线监测。

表6 广西机器视觉应用场景及行业分类

四、对策建议

一是加快配套政策出台。围绕当前我区机器视觉产业发展在上游光源及工业相机、中游智能设备等环节遇到的瓶颈、制约因素,结合机器视觉技术推动智能制造发展的战略布局,深化实施“一链一策”,尽快出台相关配套政策,明确行业关键技术,制定细分行业发展规划,激发中小企业活力。二是加快核心技术积累。鼓励企业和高校加快光源、镜头、工业相机等关键零部件的研发,重点攻关底层算法、图像处理等核心技术。加大对图像处理、运动控制等基础技术的科研投入,提高信息运算存储能力和图像提取处理能力,提高机器视觉检测、分拣、识别、测量的精度,突破产业发展瓶颈。三是强化标杆引领,推动产业聚集。强化数字广西集团、柳钢集团、南宁富士康等标杆示范引领作用,持续鼓励探索以机器视觉为核心的智慧工厂建设项目,为机器视觉软硬件技术研发、产品创新、应用服务等上下游产业链提供对接服务。注重产业链上下游的联动,加大我区机器视觉产业名片的宣传力度,吸引更多机器视觉相关企业来广西落地,实现“行业先集中,产业集群再聚集”。四是强化招商引资力度。聚焦广东、上海在机器视觉光源领域的优势产业资源,以及浙江在工业相机领域的优势产业资源,注重招引头部企业入桂、链主企业延伸产业链,补齐我区机器视觉产业短板,提高在光源、相机等短链环节的建链延链能力,培育壮大我区硬件环节产业生态圈,打造我区智能设备品牌。

(执笔人:叶圣衔)

文件下载:

关联文件: